「投資」で資産を倍増させよう!

岸田首相がロンドンの金融街シティーで講演した時に「資産所得倍増プラン」というのを発表しました。

岸田内閣の方針として、資産所得(労働所得ではなく、株式・投資信託・債券などに投資して生まれる所得)を倍増させましょうというお話なのです。

実際、預金ではなく、投資をすると倍どころではないです。

簡単な例で言うと、

例えば1000万を普通預金で置いておいても、今、普通預金金利は0.002%なので200円くらいにしかなりません。

一方、1000万でNTTの株を買うと、税引き前で、年間約30万円配当が入るんです。

NTTの現在の株価が3,934円なんですけれども、年間配当が120円入るので、配当利回りが3.05%になります。

計算式としまして、配当120/株価3,934=配当利回りが3.05 %ということになります。

つまり、普通預金で置いて置いておくより、NTTの株を買った方が、資産所得が約1500倍になるのです。

岸田首相がおっしゃる倍どころではないです。

結局、国民の皆さんが、投資をすることによって、資産が増えていくということなんです。

ちなみに東証プライムの日経平均の採用銘柄の平均の配当利回りは2.5%です。

東証プライム全体で言うと2.47%ということで、銀行預金の千何百倍近い配当収入が入るんです。

岸田内閣が資産所得倍増プランに関して、今後細かい内容は詰めていくとは思われますが、

例えば金融所得に対する税制を現在の20%から10%に減税するとか、

NISAの枠を毎年120万とかではなく1000万ぐらいの枠にするとかしないとなかなか一気にお金は流れてこないでしょう。

いろんな反対意見などもありますからそこまではならないとは思いますが、ぜひ投資家が投資しやすい環境を作っていただきたいと思います。

ただ、岸田内閣が「資産所得倍増プラン」と打ち立てたことによって、資産運用には追い風になるのではないかと思います。

資産の多くは「労働所得」によってではなく、「投資」によって生み出され、投資の収益率によって長期的に大きな差になります。

銀行預金というのは投資ではありません。昔は4〜5%ついた時期もありましたけれども、今は0.002%です。

投資というのは株、債券、投資信託、ヘッジファンドを買って運用することを指します。

あとは不動産も投資ですが、今は金利が上がり始めているので不動産はなかなか難しいのかなと思います。

「労働所得」から入ってきたお金を貯めて、運用するということなんですけれども、「労働所得」をそのままにしておくだけでは、なかなか資産は増えません。

節約をすれば貯まっていくというのはありますけれども、ほとんどの場合、私がお会いしたお客様なども見ていましても、節約だけでなく、何かしらの投資をして、資産を増やされた方が大半です。

例えば「労働所得」の多い方ですとお医者様とか多いんですけれども、案外資産がないという方もいらっしゃいます。それよりも普通のお勤めや、公務員の方がコツコツ「労働所得」の中から貯めて「投資」に回して資産を築いたという方もいらっしゃいます。思い出深いのは、私が渋谷支店にいた時のお客様で、夜間学校の先生をされて、3億〜4億円位貯めていた方がいらっしゃったんです。その方は株や不動産投資で資産を築かれました。

資産を築いていらっしゃる方というのは「労働所得」たけではなく、そうやって何かしら投資で増やしていらっしゃいます。

そして投資で重要なのは収益率なんですよね。何%で回すかによって、長期的に大きな差になってきます。

例えばYoutubeでもよくご紹介している複利運用の話ですが、

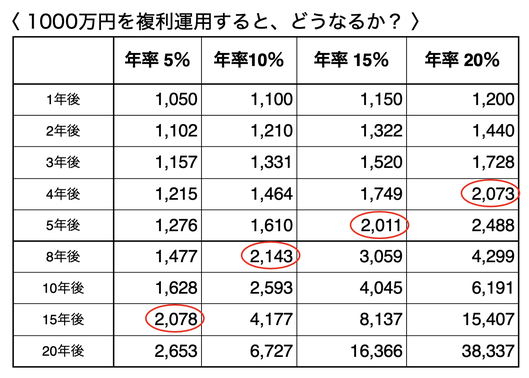

「1000万を複利運用するとどうなるか?」

元本を取り崩したり、配当をもらったりすることなく、ずっと運用で回した場合どうなるのかという数字なんですが、

1000万円が、年率5%で毎年複利運用すると15年で2,078万、年率10%だと8年で2,143万、

年率15%だと5年で2,011万、年率20%だとなんと4年で2,073万になるんです!

この年率20%は至難の技です。かの有名なウォーレン・バフェットでも運用利回り23%だったと聞いています。毎年20%で回し続けるというのは非常に難しいんです。

弊社ではヘッジファンドやオルタナティブファンドを使って、7%〜15%のリターンを上げながら長期的に資産を増やしていくということをご提案させていただいています。理想は15%位で回したいところなんですけれども、年によって、ばらつきがあるので10%〜15%ぐらいで回せればなというふうに考えています。

今は特に投資環境が非常に厳しいので、20%というのはなかなか難しくなっています。

先日の6月16日の日経新聞の記事「マネー、逃避先乏しく」によりますと、今あらゆる資産が下落しているので、運用先、逃げる先がないんです。今年に入って、様々な資産が同時に下落しています。

米REITが20数%下落、米ダウ・米低価格付け債・米国債先物・日経平均も10数%下落と。ドルだけは10数%上がっているので、日本においては円安だけが恩恵をこうむっているわけです。ドルで持っている人以外は、総やられという状態です。

このような下落相場では、先程の複利運用が、逆の複利運用になってしまいます。

例えば年率15%で5年で倍になるんですが、下落相場で毎年−15%下落した場合、半値以下になるんです。

1,000万円が5年で500万円を切ってしまうんです。

複利運用というのは逆回転するとやられてしまうんです。けれども、堅くプラスで運用すれば長期的に非常に大きな貢献をしてくれるということになります。

現在、「様々な資産が同時に下落」という金融緩和バブル崩壊が起こっていまして、

そのような環境下、唯一資金流入しているのがヘッジファンドです。

今年の1〜3月でヘッジファンドに198億ドル(約2兆6千億円)の資金が入ってきています。

投資する先がなくなってきているということで、堅いパフォーマンスを出しいるヘッジファンドが注目されているのです。

証券ライフでは、収益率というのを非常に大切に考えておりまして、何%で回っているのか? 過去何%で回っていて、直近も何%で回っているのかという点をファンドを選別する際に重要視しております。

株とか株式投信は、過去そこそこ高いリターンが出ていたしても、ボラティリティが高いんです。つまり、上げ下げが大きすぎるのです。

年間20%の下落の年があると資産を運用していても、結局増えなかったということになりかねません。

今後の株式市場のシナリオとしては、一旦リバウンドはあるかもしれません。

ただこれから4〜6年先というような時間軸で見ると、今、金融緩和バブルが崩壊しているような状態なので

バブル崩壊の本当の痛みが出てくるのが4〜5年先ではないかと私は見ています。

そうなると、例えば株式投信の積み立てなんかも、10年先、20年先でしたら報われるかもしれませんが、

ここから5年とか10年スパンで見るとちょっと厳しいのではないかなというふうに見ております。

ですので、証券ライフは、いろんな金融商品を調査研究し、様々な相場想定を勘案し、最終的にはヘッジファンドぐらいしかないという結論に至ったのです。

ですので、証券ライフでは「ヘッジファンド」中心にポートフォリオを組んで8〜10年ぐらいで倍になるような提案ができればと思っております。

証券ライフにも様々なご相談がきます。なかなか難しい局面ではあるんですけれども、知恵を絞りながら皆様にご提案させていただこうと思っております。

「ヘッジファンド」はリスクをヘッジして運用していますので、年間で大きく下落するということはたまにあるかもしれませんが、堅く運用しているものが多いので、そういったものを中心に皆様のお役に立てればと思っております。

証券ライフでは、業界トップクラスのヘッジファンドのラインナップを取り揃えておりますので、

お気軽にご相談頂ければと存じます。

→Youtube 複利運用のすごさ